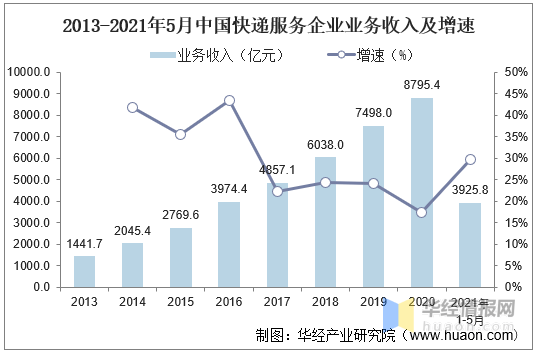

受益于我国电商市场的快速发展,我国快递行业收入规模从2013年的1441.7亿元上升至2020年的8795.4亿元。2020年,全国快递业务收入为8795.4亿元,相比2019年增长17.3%。2021年1-5月快递业务收入3925.8亿元,同比增长29.70%。

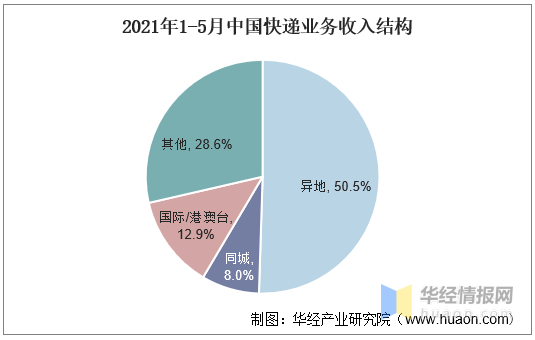

从快递的目的地来看,2021年1-5月我国发往异地的快递收入占比最高,为50.5%,其次,运往国际或港澳台的快递收入占比第二,为12.9%。而同城的快递业务收入仅占比8.0%。

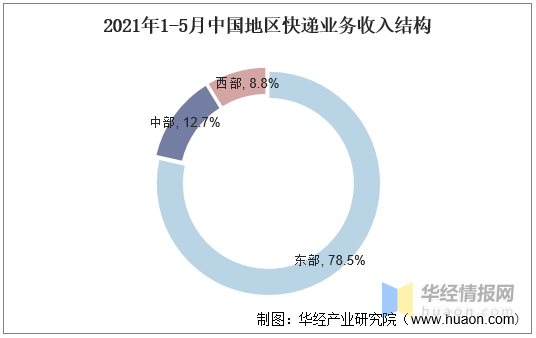

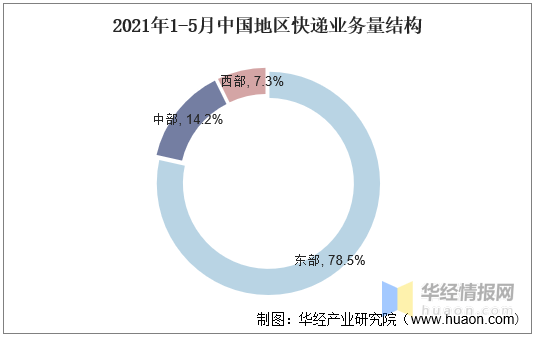

2021年1-5月我国东部地区快递业务收入占比拔得头筹,高达78.5%,这离不开东部地区经济的快速发展以及物流业的高速建设。而中部地区和西部地区的快递业务收入分别占比12.7%、8.8%。

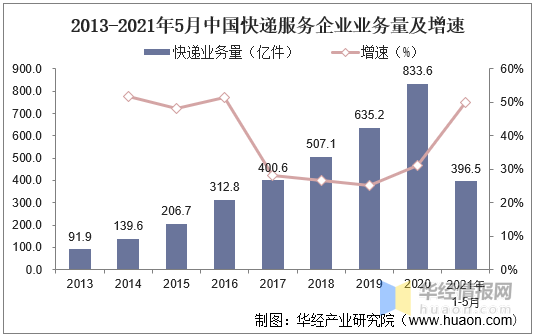

2013-2020年我国快递服务行业业务量逐年上升。2020年受益于电商及懒人经济的发展,中国快递服务企业业务量增长至833.6亿件,同比上升31.23%。此外,截至2021年5月,全国快递业务量已高达396.5亿件,接近2017年全年快递业务量。2021年快递业务量突破200亿件用时仅83天,比2015年12月25日快递业务量首次超过200亿件提前了9个月,比2020年提前了45天。

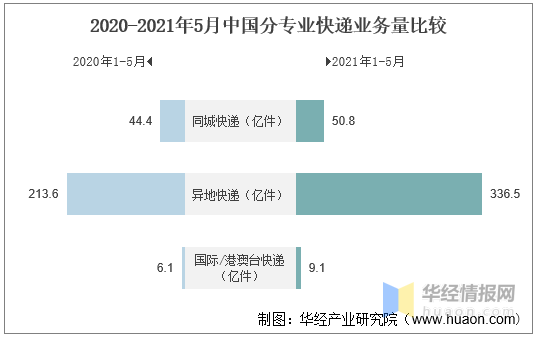

2021年1-5月我国发往异地的快递业务量以及增长量均排名第一,整体发出336.5亿件,比2020年1-5月增加了122.9亿件,同比增速为57.54%。其次,发往同城的快递也经历了小幅度上升,2021年1-5月快递业务数增至50.8亿件。2021年1-5月发往国际/港澳台的快递业务收入排名第二,但业务量仅9.1亿件,主要是因为发往国际/港澳台的快递单价偏高。

与快递业务收入结构类似,2021年1-5月我国东部地区快递业务量占比排名第一,为78.5%。其次,中部地区和西部地区分别排名第二、第三,为14.2%、7.3%。

相关报告:华经产业研究院发布的《2021-2026年中国快递行业投资分析及发展战略研究咨询报告》

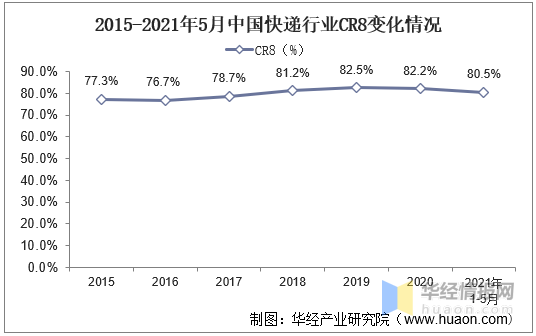

2015-2021年5月我国快递行业CR8整体呈上升的趋势。2018年快递行业CR8有较大提升,原因是2017年市场增速大幅放缓,行业发展进入整合期,价格战竞争激烈,部分中小企业逐渐被淘汰,导致市场集中度逐渐提高。而由于2020年,极兔、众邮、丰网等新玩家逆势入局,导致2021年1-5月行业CR8进一步下降。

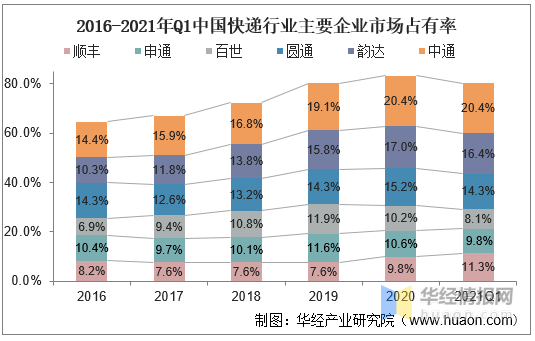

2016-2021年Q1,中通的市场占有率始终保持领先,2021第一季度达到20.4%,排名第二名的韵达和第三的圆通也一直保持其市场地位;顺丰推出“特惠专递”产品后,自2020年开始,市场占有率也呈现加速提升态势;而百世、申通自2020年开始出现市占率下滑的现象。整体来看,行业企业竞争激烈,整合速度加快。

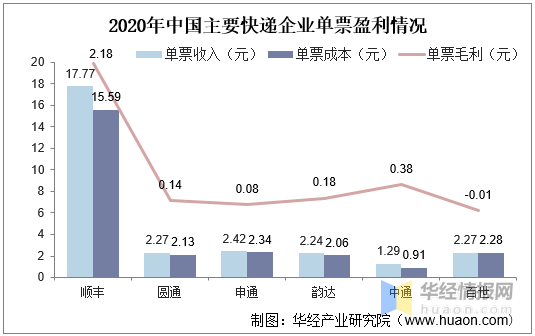

2020年我国单票收入和单票毛利最高的快递企业都是顺丰,其单票收入为17.77元,成本为15.59元,因此单票毛利为2.18元。而圆通、中通、韵达、申通的单票盈利均低于0.4元。甚至百世快递的单票成本大于收入,单票毛利呈负值,为-0.01元。

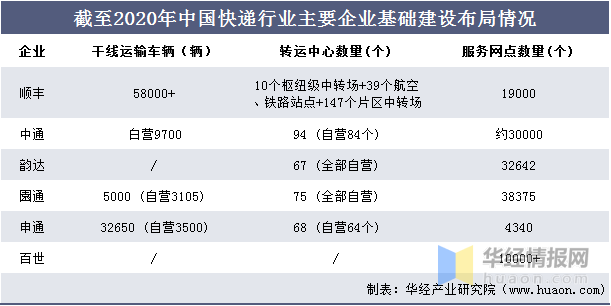

截止到2020年底,在干线运输车辆配置方面,顺丰有超过5.8万运输车辆,其次是申通的自营与加盟商合计运输车辆超过3万辆;在转运中心数量上,顺丰有10个枢纽级中转场+39个航空、铁路站点+147个片区中转场;在服务网点建设方面,圆通、韵达和中通均超过3万个。整体来看,顺丰在基础设施方面的固定资产投入较大,其次是中通,这也是提高企业物流效率的基本支撑。

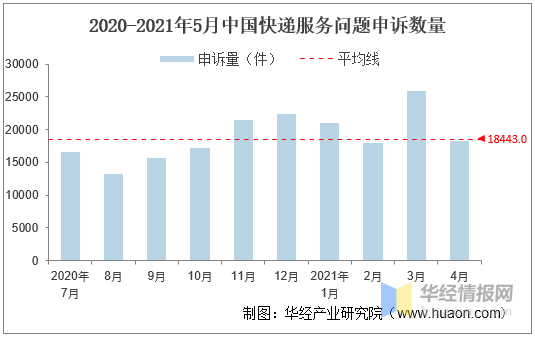

2020-2021年5月我国快递服务问题申诉数量呈起伏状态,平均每月为18443件。中国快递服务问题申诉数量居高不下,这是快递行业发展的痛点所在。

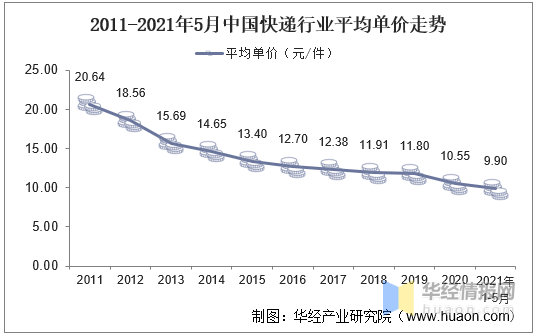

2011-2020年我国快递行业平均单价逐年下降,2020年平均单价下滑至10.55元/件,2021年1-5月进一步下降至9.90元/件。2020年初,全国快递业务量受到国内疫情影响较大,快递龙头公司均希望抢更多的量来弥补年初的亏空,中通首先发起激烈的价格战,以期加速竞争格局分化,另外,以极兔快递为代表的新快递企业加入竞争,采取了激进的低价抢量策略,加速市场低价竞争。

华经情报网隶属于华经产业研究院,专注大中华区产业经济情报及研究,目前主要提供的产品和服务包括传统及新兴行业研究、商业计划书、可行性研究、市场调研、专题报告、定制报告等。涵盖文化体育、物流旅游、健康养老、生物医药、能源化工、装备制造、汽车电子、农林牧渔等领域,还深入研究智慧城市、智慧生活、智慧制造、新能源、新材料、新消费、新金融、人工智能、“互联网+”等新兴领域。返回搜狐,查看更多