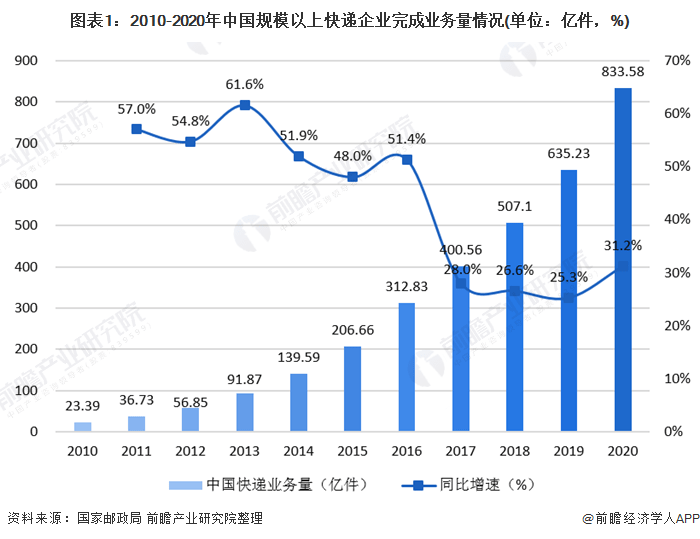

电商经济的蓬勃发展,物流配送体系建设的不断完善,推动我国快递行业迅速崛起。2020年,受年初新冠疫情的影响,第一季度快递行业业务量有所下滑,但随着疫情的有效控制、经济生产和人们生活逐渐恢复,我国快递业务量逐渐恢复,2020年全年我国规模以上快递企业累计完成业务量833.58亿件,同比增长31.2%,行业增速仍然维持高位。

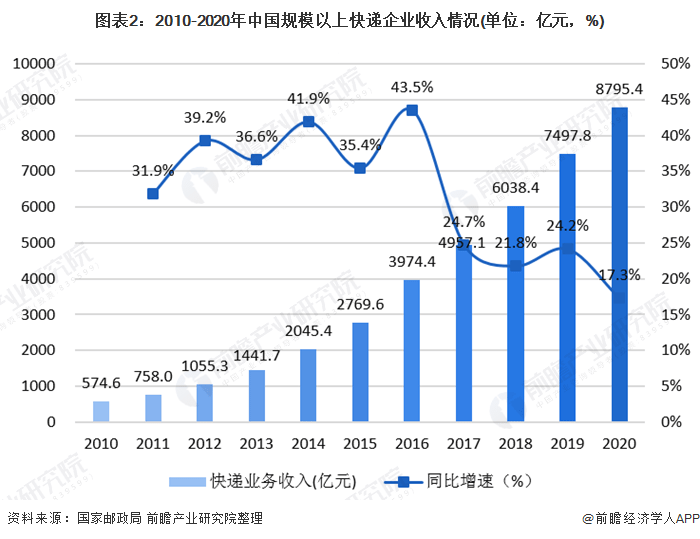

根据国家邮政局公布的数据显示,2020年全国规模以上快递企业完成业务量达833.58亿件,同比增长31.2%,累计实现收入8795.4亿元,同比增长17.3%。

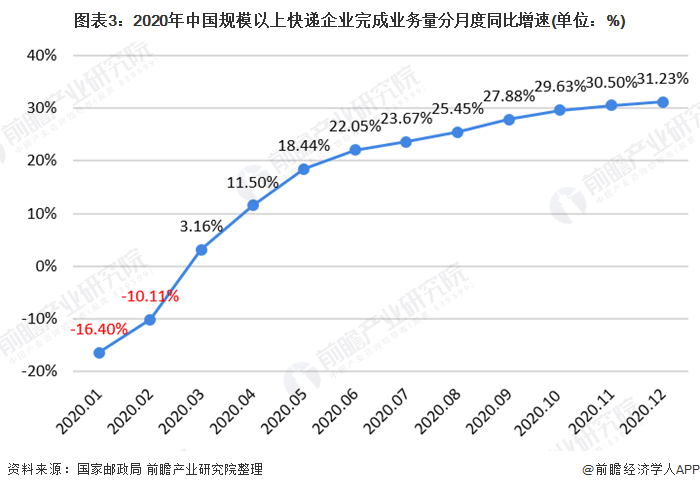

分月度来看,2020年1月份和2月份受春节和新冠疫情的影响,我国快递交易量大幅下降,3月份开始,随着部分企业开始有序复工,人们的日常生产生活逐渐恢复,我国快递交易量也逐渐回升。

与此同时,在新冠疫情的影响下,直播带货快速兴起,电商扶贫如火如荼开展,这些新增因素驱动快递行业快速复苏,2020年11月份和12月份在“双十一”、“双十二”、黑五、圣诞节等一系列电商促销活动的刺激下,快递业务量同比增速达到在30%-40%的高景气区间,快递行业呈现较好的成长性。

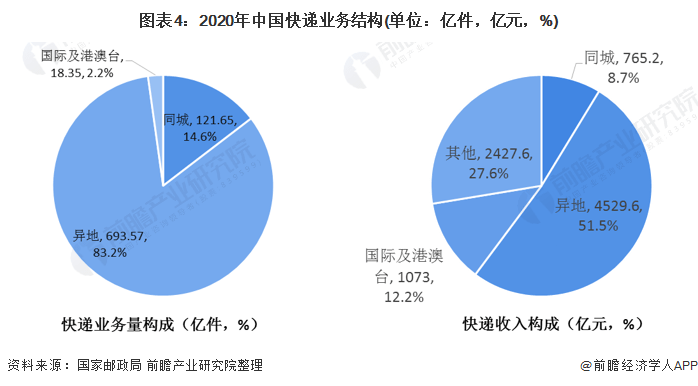

分业务类型来看,根据国家邮政局公布的数据显示,2020年同城业务累计完成量达121.65亿件,占快递业务量的比重为14.6%,占比较2019年下降2.8个百分点,同城业务收入为765.2亿元,占快递业务收入的比重为8.7%,占比较2019年下降1.3个百分点;

异地业务量为693.57亿件,占快递业务量的比重为83.2%,占比较2019年上升2.8个百分点,异地业务收入为4529.6亿元,占快递业务收入的比重为51.5%,占比较2019年下降1.1个百分点;

国际及港澳台业务量为18.35亿件,同比增长27.69%,占快递业务量的比重为2.2%,占比与2019年基本持平,国际及港澳台业务收入为1073亿元,同比增长43.1%,占快递业务收入的比重为12.2%,占比较2019年增加2.2个百分点。

国际及港澳台快递收入规模增速领涨,国际及港澳台业务收入占比明显提高,究其原因是因为新冠疫情在全球爆发导致出国出境受限,线上跨境交易大幅增加,跨境快递交易规模因而快速增长。

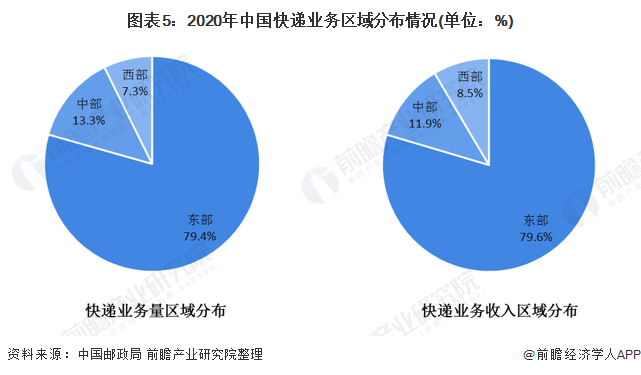

我国东部地区经济发展相对发达,物流基础设施建设更为完善,电商互联网经济相对活跃,因此我国东部地区快递业务量和快递收入远高于中部和西部地区。2020年份地区来看,东部地区快递业务量为661.86亿件,占全国的比重为79.4%,快递业务收入为7001.1亿元,占全国的比重也为79.6%,快递业务规模远超中西部地区。

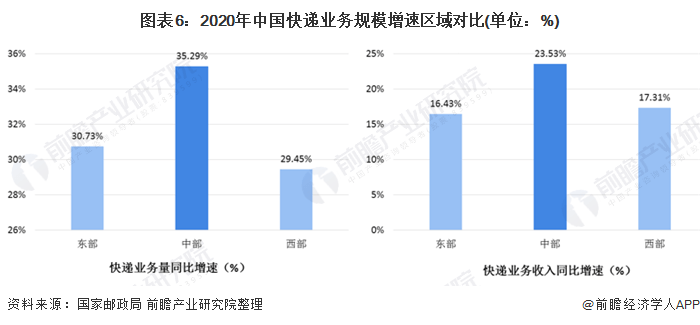

值得注意的是,中部地区快递业务规模增速领跑其他地区,2020年中部地区快递业务量同比增长35.29%,高于东部地区的30.73%和西部地区的29.45%;中部地区快递业务收入同比增长23.53%,高于东部地区的16.43%和西部地区的17.31%。

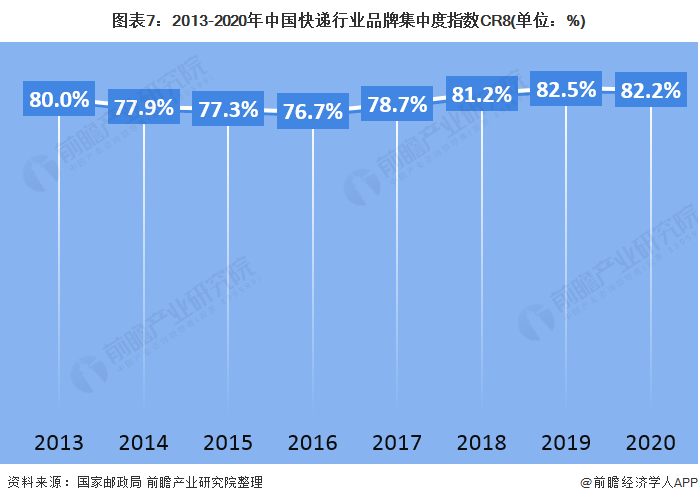

快递行业规模经济效益明显,因此近年来我国快递行业市场集中度持续走高,根据国家邮政局公布的数据显示,2020年我国快递服务品牌集中度指数CR8为82.2%,较2019年小幅下降,主要是因为极兔等新入局者蚕食头部品牌市场份额,尽管如此行业市场集中度CR8依然维持在80%以上的高位,行业市场出清面临阻碍。

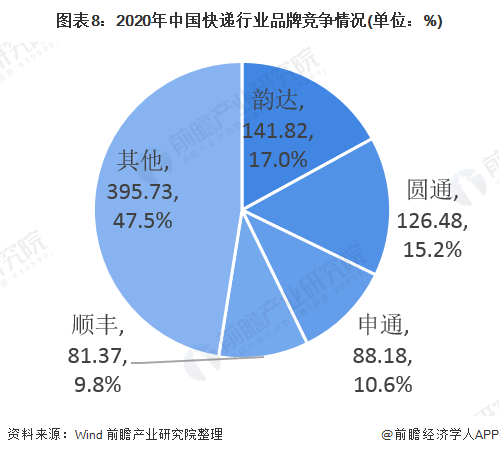

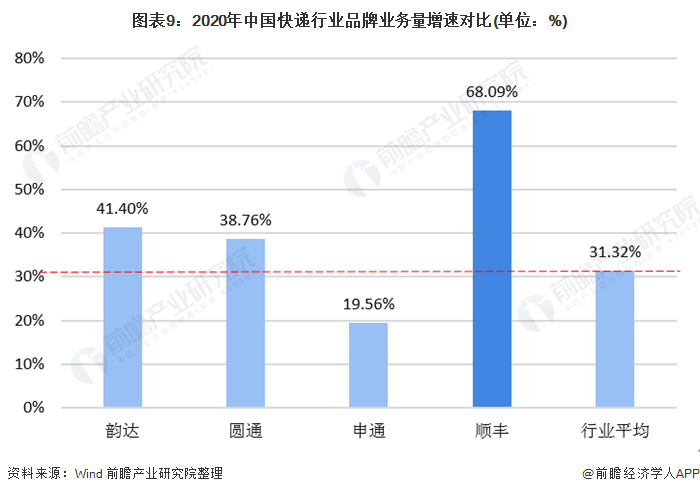

我国快递行业头部品牌中,韵达、圆通、申通、顺丰四大品牌的市占率位列前4。2020年韵达全年实现件量141.82亿件,占全行业比重达17%,圆通全年实现件量126.48亿件,占比15.2%,申通全年实现件量88.18亿件,占比10.6%,顺丰全年实现件量81.37亿件,占比9.8%。

快递市占率前4大品牌中,顺丰受益于疫情催化下商务件、电商件的增长,2020年快递业务量同比增速达68.09%,远高于韵达、圆通和申通,同时顺丰业务量增速高于全行业增速超30个百分点,表现显著优于同行,韵达和圆通的业务量增速也高于行业平均,但申通的业务量增速明显低于行业平均增速,申通快递业务扩张能力有待提高。

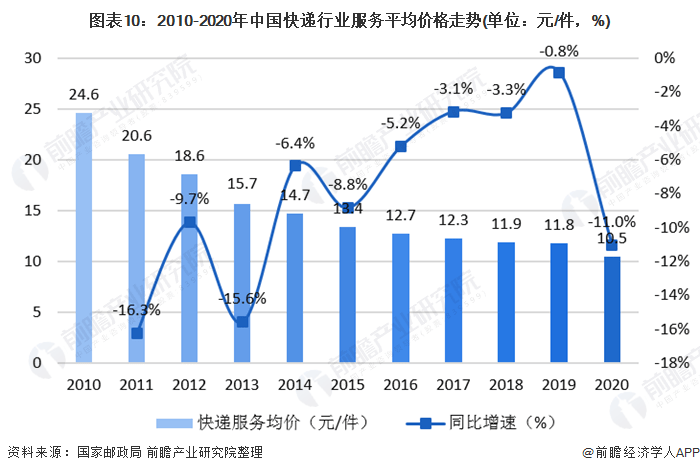

近年来,随着我国物流基础设施建设的不断完善,快递行业的成本逐渐下降,为快递服务降价提供了空间,同时由于快递行业竞争激烈,各品牌不断通过降低价格的方式来抢占市场,因此我国快递服务价格不断下降,根据中国邮政局公布的数据显示,2020年我国快递服务价格为10.5元/件,同比下降11%。

从行业头部四大品牌价格变化情况来看,2020年12月,韵达、圆通、申通和顺丰的单间价格分别为2.25元、2.21元、2.23元和16.94元,分别同比下降25.99%、19.05%、28.09%、12.23%,均高于行业平均单件快递服务价格降幅,总体而言,快递行业的价格战仍将继续,头部品牌价格战更加激烈。

根据国家邮政局公布的预计数据显示,2021年我国快递业务量将有望超过1200亿件,前瞻仍为,2021年,伴随着国内经济的复苏,电商经济的加快发展以及物流体系特别是农村物流基础设施的不断完善,我国快递行业仍将保持高速发展。

以上数据及分析均来自于前瞻产业研究院《中国快递行业发展趋势与投资规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。